IR情報

アニュアルレポート 2021 CFOメッセージ

コロナ禍でも強さ際立つ戦略的投資持株会社

2020年度は、新型コロナウイルスの感染拡大により、世の中が大きく変化した年でした。当初の感染拡大とその悪影響、各国政府による景気刺激策の出動、経済活動の再開の見通しなどにより、株式市場も乱高下しました。そのような環境下、当社の連結純利益※1は、ソフトバンク・ビジョン・ファンドを中心とした投資事業の牽引により当社史上、そして日本企業としても歴代最高となる4兆9,880億円を記録しました。また、われわれの保有株式価値も、大規模な資金化にもかかわらず29.8兆円(2021年3月末現在)に成長しました。コロナ禍の危機の中でのグループ各社における取り組みが寄与したと考えています。

投資事業の好調については素直に喜ぶべきと思う一方で、これをサステナブルなものにしていくのが今後の重要なテーマであると真摯に受け止めています。

-

※1:親会社の所有者に帰属する純利益

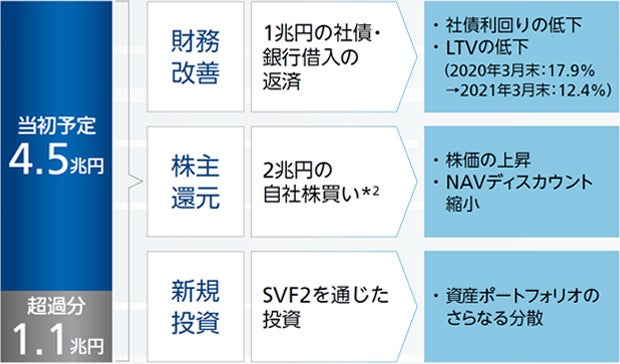

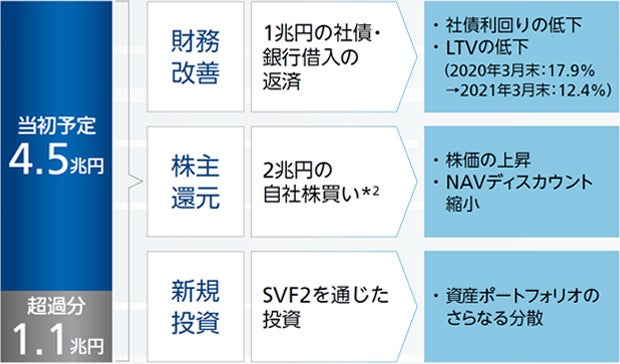

「4.5兆円プログラム」の完遂で実証した有言実行

2020年度がスタートする直前の昨年3月には、コロナ禍により市場環境が悪化する中で、当社のファンダメンタルには大きな変化はないものの株価が半値以下に急落し、株主をはじめ多くのステークホルダーの皆様にご心配をおかけしました。この状況を受けて同月、最大4.5兆円の保有資産を資金化し、その手取金を用いて最大2兆円を自己株式取得に、残りを財務改善に充てる「4.5兆円プログラム」を発表しました。4月以降、マーケットへの影響を最小限に抑えるため綿密に計画したプログラムを迅速に実行へと移し、同プログラムに基づく資金化は第2四半期末までに完了、結果として5.6兆円の資金化を実現しました。資金化が成功した背景には、市場環境の想定以上の好転もありますが、ソフトバンクグループの保有株式価値26.3兆円(2020年3月末現在)の8割近くを占める資産が、流動性の高い優良な上場株式で構成されていたことが大きかったといえます。

われわれは、新規投資、株主還元、財務改善という3つの使途に常にバランスよく資金を配分することで戦略的投資持株会社として企業価値の向上を図っていますが、同プログラムでは資金使途を株主還元と財務改善に注力しました。ただし、当初の計画である4.5兆円を上回って資金化した1.1兆円分は新規投資資金や投資に向けた手元資金に充当することができ、それが連結純利益※1にも寄与しました。

2020年3月から2021年5月までの期間における自己株式取得の実績は、4.5兆円プログラムに先駆けて発表した5,000億円の自社株買いと合わせて総額2.5兆円※2となりました。株価下落の局面において、グローバルでも類を見ない規模で自己株式の取得を進めたことは、当時の株価水準に対するわれわれの考え方が株式市場にストレートに伝わり、その後の株価のパフォーマンスにも反映されたと思います。また債権者の皆様への還元として、国内外で計3,925億円の社債買入れを実施するとともに、6,100億円の銀行借入の返済を行いました。

われわれは戦略的投資持株会社として、LTV(Loan to Value)と呼ばれる財務指標を最も重要視しています。これはソフトバンクグループの純負債÷保有株式価値※3で計算される指標で、当社では財務規律として、通常時にはこのLTVを25%未満で運用する方針を維持しています。4.5兆円プログラムを完遂した結果、2021年3月末時点でLTVは12.4%、加えて、手元流動性は今後2年間の社債償還額1.6兆円を優に上回る2.9兆円と、さらに十分な財務バッファーを保持することができました。

国内外のマーケットでのボラティリティーが高まり、ソフトバンクグループの株価および社債のクレジットスプレッドなどにも大きな影響が出た局面で、ステークホルダーの皆様への期待を上回る還元を実現し、財務面でもポジティブな結果を出せたことを喜ばしく思っています。同プログラムの完遂は、投資家の皆様にご満足・ご安心いただけたと思いますし、何よりも、当社の実務執行能力と、「われわれは常々言ってきたことはやる、有言実行なんだ」と申し上げてきたことを実証できたものと自負しています。

4.5兆円プログラムの成果

-

※1:親会社の所有者に帰属する純利益

-

※2:4.5兆円プログラム以前に決定された自己株式の取得5,000億円(取得期間:2020年3月16日~2020年6月15日)を含めた場合、総額2.5兆円の自社株買い

-

※3:純負債と保有株式価値の算出前提は、65ページをご覧ください。

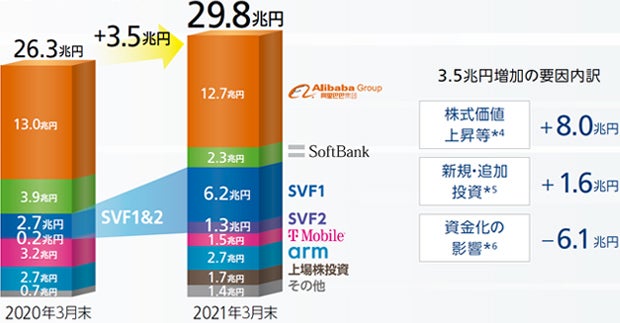

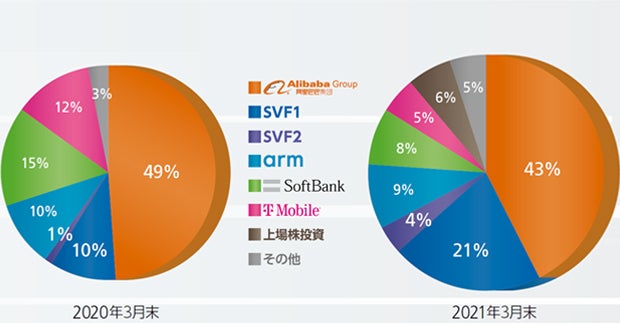

ソフトバンク・ビジョン・ファンドの躍進により多様化した保有資産

2021年3月末の保有株式価値は、大規模な資金化による価値減少分を大きく超えて増加し、前年度末から3.5兆円増の29.8兆円となりました。これに加え、保有資産の多様化が進みました。当社が20年以上前に投資したアリババの価値はわれわれの保有株式価値の大きな部分を占め、その比率が高すぎると投資家の皆様からしばしば指摘を受けてきました。2020年度は、ソフトバンク・ビジョン・ファンドの保有株式価値が着実に成長したことで、相対的にアリババの比率が前年度末の49%から43%にまで低下し、保有資産の多様化につながりました。今後もソフトバンク・ビジョン・ファンドの価値拡大に努めることで、アセットミックスはより最適な形へと近づいていくものと見込んでいます。

ソフトバンク・ビジョン・ファンドの価値が向上した背景には、新型コロナウイルスの感染拡大を背景にデジタルサービスの導入が加速度的に進展し、そのプラス影響を受けた投資先企業が多かったことが挙げられます。加えて、ユニコーンにフォーカスするというソフトバンク・ビジョン・ファンドの投資スタイルも要因です。一つひとつの投資先について投資判断の時点で上場時期や市場価値などは明確ではありませんが、上場が近いために、スタートアップ企業への投資よりも一般的には成功率が高い状況です。その上で、投資パフォーマンスを最大化させるためには、投資の意思決定や投資後のモニタリング、リスクマネジメントなどの体制構築とそれを支える組織の充実、そして投資のための資金調達が極めて重要です。過去には投資先の会社が大きく評価を下げるなど苦しい経験もしましたが、そこで得た反省を生かしながら、投資事業において継続的な利益を出すことができる仕組みづくりに取り組んでいます。

大規模な資金化にもかかわらず、保有株式価値は上昇

(アセットファイナンス除く)

資産の多様化: ソフトバンク・ビジョン・ファンドの価値増加によりアリババの比率が低下(アセットファイナンス除く)

-

※4:株式価値上昇等:2021年3月末と2020年3月末の株式価値の差額合計値から、新規・追加投資および資金化の金額を控除した値

-

※5:新規・追加投資:ソフトバンクグループとその子会社により2020年度に実施された新規・追加の投資額合計値

-

※6:資金化の影響:5.6兆円の資金化とその他のアセットファイナンスの増加分(契約変更等)を含む

財務規律を堅持しながら、投資事業の拡大再生産を図る

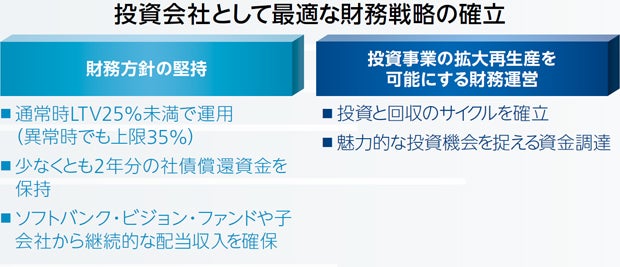

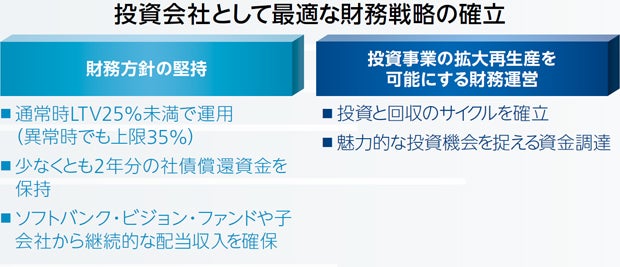

われわれは、2021年度の財務戦略として「財務方針の堅持」と「投資事業の拡大再生産を可能にする財務運営」を掲げています。従来から投資家の皆様とお約束している財務方針はいささかも変更していません。つまり、LTVは通常時は25%未満で運用し、少なくとも2年分の社債償還資金を保持し、ソフトバンク・ビジョン・ファンドや子会社からの継続的な配当収入を確保する、という3点は重要な方針として引き続き堅持し、守りの要としています。

新たに打ち出した「投資事業の拡大再生産を可能にする財務運営」については、投資と回収のサイクルを確立し、魅力的な投資機会を捉える資金調達を行っていきます。経営とシンクロさせながら、適切なレバレッジを用いた多様な資金調達をタイムリーに実行できる体制にしておくことが、投資の機会損失の最小化、ひいては当社の企業価値の最大化につながると考えています。今後このようなサイクルが確立していくと、成長したさまざまな投資事業やファンドからの投資回収資金が、持株会社が供給する資金以上に貢献するようになるでしょう。ただし、レバレッジを用いずにファンドを運営できる仕組みが整ったとしても、あえて適度なレバレッジを加えることで、投資機会損失をさらに抑えることができると考えています。

2021年度は、大規模な社債償還を迎えるとともに、投資の拡大再生産を可能にする戦略的資金も調達する必要があり、さまざまな市場とコミュニケーションを行う1年になります。これを多くの投資家の方々と出会える機会と捉え、われわれの強みや将来の価値向上のための戦略をしっかりとお伝えし、当社を支えてくださる投資家層を厚くしていけたらと思います。

2021年度の財務戦略

グループ全体でESG視点を強化

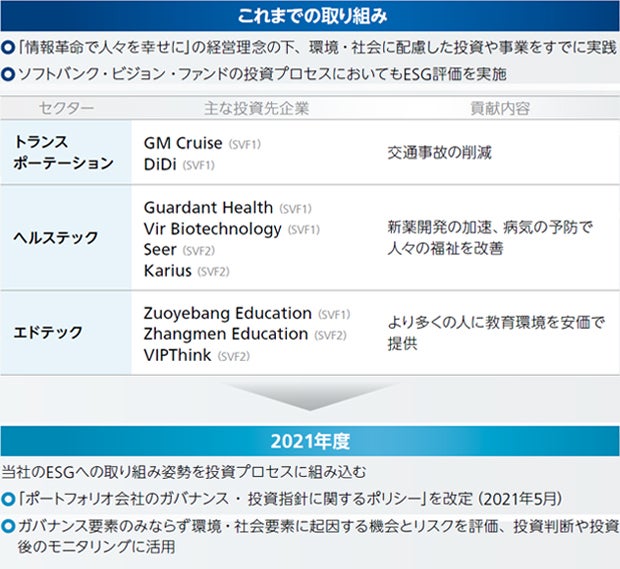

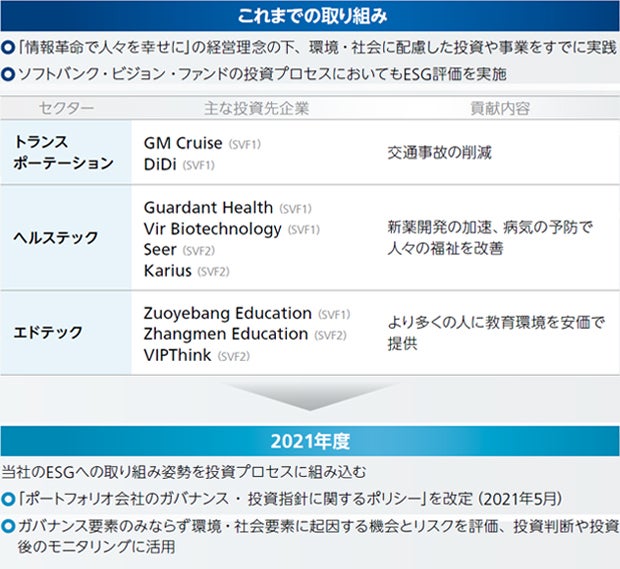

2020年度はESGへの取り組みをさらに強化するため、社内基盤の構築とともに情報開示の拡充を進めました。2020年6月に私がチーフ・サステナビリティ・オフィサー(CSusO)に就任し、サステナビリティ委員会が新設されて以来、グループ内の企業が個々に進めている環境、社会、ガバナンスの取り組みを改めて整理し、ソフトバンクグループとしてのポリシーや目標策定に着手しました。

2021年5月には、当社のESG観点での企業価値向上への取り組みを投資プロセスに明確に組み込むべく、「ポートフォリオ会社のガバナンス・投資指針に関するポリシー」を改定し、環境・社会要素に起因する機会とリスクへの評価も、投資判断や投資後のモニタリングに活用するよう明文化しました。株式市場や債券市場も当社をESGの観点を含めて評価しています。われわれも同様に、投資先に対してESGの取り組みを主体的に促していくことは、中長期的な保有資産の価値向上にもつながると考えます。

特に大きな進捗を実現したのは、コーポレート・ガバナンス面です。指名報酬委員会を新設したほか、取締役会の構成も女性取締役の就任によりジェンダーにおける多様性を向上させることができました。また2020年11月には、経営の意思決定機能と業務執行機能の分離を進め、社外取締役比率も44%に上昇するなど、取締役会における監督機能の強化において大きく前進しました。

その後もガバナンスの実効性確保を進めた結果、2021年6月に、社外取締役は取締役全体の過半数を占めるまでになりました。

地域社会の持続的な発展やレジリエンスの強化への貢献は、当社が従前から積極的に取り組んできた分野です。コロナ禍に見舞われた2020年度には、いち早く防護具や抗体検査キットなどを調達し、医療機関をはじめとする必要な場所への提供を行いました。また2020年7月にはPCR検査センターを設立し、原則無利益で検査を提供することで感染拡大の防止に貢献しています。今後も、社会で本当に必要とされるモノ・コトを迅速に提供するというわれわれの行動力を大切にしていきます。

環境面では、自然エネルギー事業の拡大や、温室効果ガス排出量の削減目標の設定など、当社の主要子会社が積極的な気候変動対策をすでに打ち出しています。こうした中、われわれは地球環境の維持および保全が当社グループの持続可能性や成長の基盤であると再認識し、2021年5月に当社グループポリシーとして「環境ポリシー」を制定しました。引き続き、グループ各社の取り組みの進展をモニターし、情報開示を進めるとともに、グループ全体で環境への負荷を軽減していきます。

今後は、ESGに関連する目標やポリシーを実現するための具体的なプロセスを検討するステージに入っていきます。非財務情報の開示をさらに拡充するとともに、われわれの取り組みの進捗を投資家の皆様に適宜報告できるよう、グループ全体でESGの取り組みの強化に努めていきます。

投資事業へのサステナビリティ統合

関連コンテンツ

アニュアルレポート 2021(10.5MB/271ぺージ)

-

本ページにおける社名または略称はこちらよりご確認ください。

-

本ページにおける情報は2021年7月末現在のものです。