ソフトバンク株式会社によるヤフー株式会社株券(証券コード:4689)に対する公開買付けの開始及びヤフー株式会社による自己株式の公開買付けに関するお知らせ

当社子会社であるソフトバンク株式会社(以下「ソフトバンク」)は、2018年7月10日、米国Altaba, Inc.(以下「アルタバ」)が所有する当社子会社のヤフー株式会社(以下「ヤフー」)普通株式の一部を取得することを目的として、ヤフー普通株式613,888,888株(2,210億円相当、所有割合 ※1 :10.78%)を公開買付け(以下「本公開買付け」)により取得することを決定いたしましたので、 別添資料1 のとおりお知らせいたします。当該決定は、2018年7月9日開催の取締役会に基づき当該取得を行うか否かの決定を一任されたソフトバンク 代表取締役 社長執行役員 兼 CEOの宮内 謙が行っております。また、ヤフーは、2018年7月10日開催の同社取締役会において、(ⅰ)本公開買付けに対して賛同の意見を表明するとともに、同社の株主が本公開買付けに応募するか否かは株主の判断に委ねること、並びに(ⅱ)自己株式の取得を行うこと及びその具体的な取得方法として自己株式の公開買付け(以下「本自己株式買付け」)を行うことを、 別添資料2 のとおり決議しております。

また、当社は、2018年7月10日、本自己株式買付けに対し、当社100%子会社であるソフトバンクグループジャパン株式会社(以下「SBGJ」)が所有するヤフー普通株式611,111,111株(2,200億円相当、所有割合:10.73%)を応募することを決定いたしました。これらの背景及びヤフーによる本自己株式買付けへの応募の概要は下記のとおりです。

なお、本公開買付けによりソフトバンクがアルタバによる応募予定株式の全部の買付け等を行い、かつ本自己株式買付けによりヤフーがSBGJによる応募予定株式の全部の買付け等を行った場合、当社及び当社子会社(以下「当社グループ」)におけるヤフー普通株式の所有割合 ※2 は48.17%になる見込みです。本件による当社連結業績への影響は軽微です。

記

1. 背景

ソフトバンクとヤフーは、かねてより、イーコマースを中心としたソフトバンクのスマートフォン顧客向けサービスの提供における協業に取り組み、事業上の関係を深めてきました。ソフトバンクは、今後さらに協業範囲を拡大していくことが両社の競争力の強化に繋がると考え、ヤフーとの直接的な資本関係を構築することも視野に、資本関係の強化を検討してきました。

このような状況の下、2018年2月27日にアルタバが、その所有するヤフー普通株式を売却する意向を公表しました。その後ソフトバンクは、売却方針を示していたアルタバにヤフー普通株式の一部取得について検討を開始し、同年6月上旬に同社に対し取得の意向を伝え協議を進めるとともに、併せてヤフーに対し当該取得の意向を伝えヤフーと協議を進めてきました。その後同年6月下旬に、ソフトバンクがアルタバの所有するヤフー普通株式の一部を取得することにより、ヤフーとの連携を強化し、両社で協業をより積極的に推進することによって、今後の両社の更なる成長・発展と企業価値向上に資するとの認識をヤフーと共有するに至りました。これらの結果、ソフトバンクは、2018年7月10日、前日開催の取締役会に基づき決定を一任された同社代表取締役 社長執行役員 兼 CEOの宮内 謙において、本公開買付けの実施を決定するとともに、アルタバとの間で、公開買付応募契約を締結し、本公開買付けにアルタバが所有するヤフー普通株式の一部を応募する旨の合意を取得いたしました。ソフトバンクによる本公開買付けの背景等の詳細については、 別添資料1 の内容についても併せてご参照ください。

また、ヤフーは、従前より、株主還元の強化及び資本効率の向上を図る方法として、自己株式の取得を選択肢の一つとして検討してきたところ、2018年6月上旬に、前述のソフトバンクによるヤフー普通株式取得の意向を受け、ソフトバンクとの間で協議を進めてきました。その後同年6月下旬に、ヤフーは、ソフトバンクによるアルタバからのヤフー普通株式の取得と並行して、ヤフーがSBGJから自己株式の取得を行うことにより、ヤフーはソフトバンクとの連携を強化しつつ、当社グループのヤフー普通株式の所有割合を一定程度に抑え、上場企業としての独立性を維持することができること等から、本公開買付けと本自己株式買付けを同時に実施することが合理的と判断するとともに、当社及びソフトバンクと認識を共有するに至りました。これらの結果、ヤフーは2018年7月10日、本公開買付けに対する賛同意見の表明と、本自己株式買付けの実施を決定しました。ヤフーによる本公開買付けに対する意見表明及び本自己株式買付けの実施の背景等の詳細については、 別添資料2 の内容についても併せてご参照ください。

当社は、ソフトバンクによる本公開買付けの成立後に当社グループのヤフー普通株式における所有割合が上昇することを鑑み、当社グループとして、現状の所有割合においてもヤフーが連結対象となっている点、及び当社として円滑なグループ事業運営を遂行できている点、並びにグループとしての資本効率の観点から、所有するヤフー普通株式の数を増加させる必要性はないと判断するとともに、本公開買付けと本自己株式買付けを同時に実施することについてヤフーとの間で認識を共有するに至ったことから、ヤフーによる本自己株式買付けに対し、本公開買付けが成立することを前提条件として、SBGJが所有するヤフー普通株式611,111,111株(2,200億円相当、所有割合10.73%)を応募することを決定いたしました。

当社は、ソフトバンクとヤフーが、両社の間で取り組んできたイーコマースなどにおける協業を新たな資本関係の下さらに発展させることで、両社の事業成長と企業価値が向上し、ひいては当社グループの企業価値の向上に資することを期待しています。

なお、ソフトバンクとアルタバによる公開買付応募契約の締結に際し、2018年7月10日に当社、SBGJ及びSBBM株式会社並びにアルタバは、同当事者間で締結された、ヤフー普通株式に係る先買権及び取締役の選任について規定している契約(Joint Venture Agreement)を解除しております。

-

※

当社はヤフー普通株式(合計2,445,487,300株、所有割合42.95%)をSBGJ及びSBBM株式会社を通じて所有しています。

-

※

ソフトバンクグループ株式会社 代表取締役会長 兼 社長の孫 正義は以下の通り述べています。

「この一連の取引は、ソフトバンクグループ、ソフトバンクおよびヤフージャパンにとって素晴らしいものとなります。私はヤフージャパンの将来の成長を強く確信しており、ソフトバンクグループの群戦略における、ソフトバンクとヤフージャパンとの重要なシナジーに期待しています」

2. ヤフーによる本自己株式買付けへの応募の概要

(1)応募の概要

| (1)応募株式数 | SBGJ所有分 | ヤフー普通株式611,111,111株(所有割合:10.73%) |

|---|---|---|

| (2)買付価額 | 1株当たり 360円 | |

| (3)公開買付期間 | 2018年7月11日~2018年8月9日 | |

| (4)決済開始日 | 2018年8月31日 | |

(2)本自己株式買付けへの応募前後の当社の所有株式の状況

| (1)本自己株式買付けへの応募前の所有株式数 | 2,445,487,300株(間接所有) |

|---|---|

| (2)本自己株式買付けへの応募株式数 | 611,111,111株(間接所有) |

| (3)本自己株式買付けへの応募後の所有株式数 ※3 |

2,448,265,077株(間接所有)

(所有割合 ※2 :48.17%) |

-

※1

「所有割合」とは、ヤフーが2018年6月18日に提出した第23期有価証券報告書に記載された、2018年6月18日現在の発行済株式数(5,696,905,200株)(但し、2018年6月1日から2018年6月18日までの同社の新株予約権の行使により発行された株式数は含まれていません。)から、2018年6月18日現在の同社が所有する自己株式数(2,835,585株)(但し、2018年6月1日から2018年6月18日までの同社による単元未満株式の買取による株式数は含まれていません。)を控除した株式数(5,694,069,615株)に対する割合(小数点以下第三位を四捨五入)。本開示書類における所有割合の記載において同じ。

-

※2

本箇所における「所有割合」とは、ヤフーが2018年6月18日に提出した第23期有価証券報告書に記載された、2018年6月18日現在の発行済株式総数(5,696,905,200株)(但し、2018年6月1日から2018年6月18日までの同社の新株予約権の行使により発行された株式数は含まれていません。)から、2018年6月18日現在の同社が所有する自己株式数(2,835,585株)(但し、2018年6月1日から2018年6月18日までの当社による単元未満株式の買取による株式数は含まれていません。)に、同社が本自己株式買付けにおいてSBGJによる応募予定株式の全部の買付け等を行った場合に取得する自己株式数(611,111,111株)を合計した自己株式数(613,946,696株)を控除した株式数(5,082,958,504株)に対する割合をいうものとし、その計算において小数点以下第三位を四捨五入しております。

-

※3

本公開買付けが成立しソフトバンクによりその買付予定数の全てが買付けられ、かつ、本自己株式買付けによりSBGJが応募するヤフー普通株式611,111,111株が全て買い付けられた場合の所有株式数を記載しています。なお、本自己株式買付けにおいては、ヤフーの買付予定株式数の上限が611,111,111株と設定されていることから、同社の他の株主の応募状況によっては、SBGJが応募する611,111,111株全てが買い付けられない可能性があります。

-

※1

以上

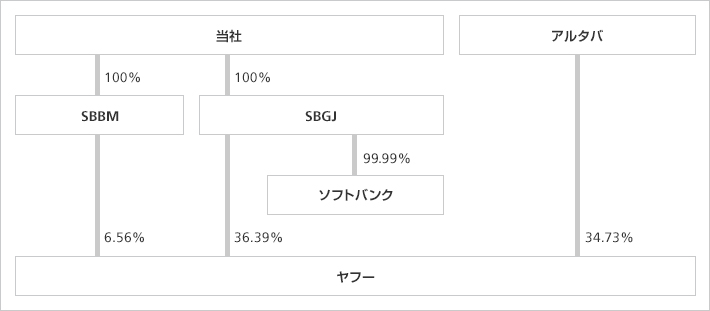

所有割合概略図

現状

当社は、当社100%子会社であるSBGJ及びSBBM株式会社を通じてヤフー普通株式(合計2,445,487,300株、所有割合42.95%)を所有。

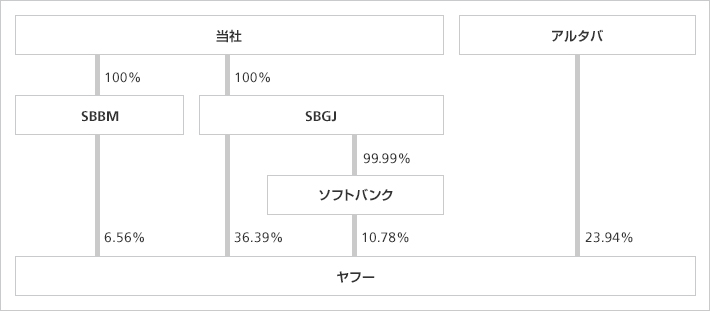

ソフトバンクによる公開買付け

ソフトバンクによる、ヤフー普通株式を対象とする、アルタバ所有の同株式の一部の応募を前提とした本公開買付けの実施(各社所有割合は、本公開買付けによりソフトバンクがアルタバの応募予定株式の全てを取得した前提)

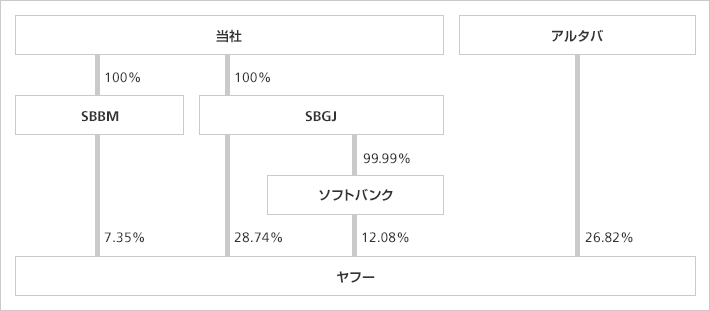

ヤフーによる自己株公開買付け

ヤフーによるヤフー普通株式を対象とした公開買付け。SBGJはヤフーとの間で本自己株式買付けへの応募契約を締結(各社所有割合は、本公開買付けによりソフトバンクがアルタバの応募予定株式の全てを取得し、本自己株式買付けによりヤフーがSBGJの応募予定株式の全てを取得した前提)

本資料は、ソフトバンク(本公開買付けに係る公開買付者)がソフトバンクグループ株式会社(本公開買付けに係る公開買付者の親会社)に行った要請に基づき、金融商品取引法施行令第30第1項第4号に基づいて行う公表を兼ねております。

本プレスリリースは、有価証券に係る購入の申込み若しくは有価証券に係る売却の申込みの勧誘又は新たな有価証券に係る売却の申込み若しくは購入申込みの勧誘を構成するものではなく、かかる申込み又は勧誘が違法となる法域における申込み又は勧誘を構成するものではありません。

ソフトバンク株式会社及びヤフー株式会社(以下、総称して「公開買付者ら」といいます。)は、それぞれ、本公開買付け及び本自己株式買付け(以下、総称して「本両公開買付け」といいます。)に係る公開買付説明書記載の条件によってのみ、また、これに従って本両公開買付けを行っています。株主の皆様は、自らが保有する株式について応募するか否か、また応募する場合にはその数量について、ご自身で判断しなければなりません。ブルースカイ法又はその他の法律により、認可を受けたブローカー又はディーラーにより本両公開買付けが行われるべきことが要求されている法域においては、本両公開買付けはソフトバンク株式会社又はヤフー株式会社のために、取引主幹事により、又は当該法域の法律に基づき認可を受けた1社若しくは複数のブローカー又はディーラーにより行われるものとみなされることとなります。

本両公開買付けは、それぞれ日本の金融商品取引法で定められた手続及び情報開示基準を遵守して実施されますが、これらの手続及び基準は、米国における手続及び情報開示基準とは必ずしも同じではありません。特に米国1934年証券取引所法(Securities Exchange Act of 1934)(その後の改正を含みます。以下「米国1934年証券取引所法」といいます。)第13条(e)項又は第14条(d)項及び同条の下で定められた規則は本両公開買付けには適用されず、本両公開買付けのいずれもこれらの手続及び基準に沿ったものではありません。本プレスリリースに含まれる全ての財務情報が米国の会社の財務諸表と同等のものとは限りません。また、公開買付者らは米国外で設立された会社であり、その役員が米国外の居住者であるため、米国の証券関連法に基づいて主張しうる権利及び請求を行使することが困難となる可能性があります。さらに、米国の証券関連法の違反を根拠として、米国外の会社又はその役員に対して米国外の裁判所において提訴することができない可能性があります。加えて、米国外の会社及びその子会社・関連会社をして米国の裁判所の管轄に服しめることができる保証はありません。

本両公開買付けに関する全ての手続は、特段の記載がない限り、全て日本語において行われるものとします。本両公開買付けに関する書類の全部又は一部については英語で作成されますが、当該英語の書類と日本語の書類との間に齟齬が存した場合には、日本語の書類が優先するものとします。

本プレスリリースの記載には、米国1933年証券法(Securities Act of 1933)(その後の改正を含みます。)第27A条及び米国1934年証券取引所法第21E条で定義された「将来に関する記述」が含まれています。既知若しくは未知のリスク、不確実性又はその他の要因により、実際の結果が「将来に関する記述」として明示的又は黙示的に示された予測等と大きく異なることがあります。公開買付者ら又はそれらの関連者(affiliate)は、「将来に関する記述」として明示的又は黙示的に示された予測等が結果的に正しくなることをお約束することはできません。本プレスリリース中の「将来に関する記述」は、本プレスリリースの日付の時点で公開買付者らが有する情報を基に作成されたものであり、法令で義務付けられている場合を除き、公開買付者ら又はそれらの関連者は、将来の事象や状況を反映するために、その記述を更新したり修正したりする義務を負うものではありません。

-

このページに掲載している情報は、作成日時点において入手可能な情報に基づくもので、予告なしに変更されることがあります。また、このページには将来に関する見通しが含まれていることがあり、これらはさまざまなリスクおよび不確定要因により、実際の結果と大きく異なる可能性があります。あらかじめ免責事項につき、ご了承下さい。